Werden Sie zum QEEErEinsteiger.

Die Aussage Warren Buffets „Investiere niemals in ein Unternehmen, dessen Geschäft Du nicht verstehst“, hat sicherlich ihre Berechtigung. Ein gutes Investment zeichnet sich oft auch dadurch aus, dass man sofort versteht, wie die Rendite erzielt werden soll – dies ist beim QEEE der Fall.

Traditionelle Werte für moderne Anleger.

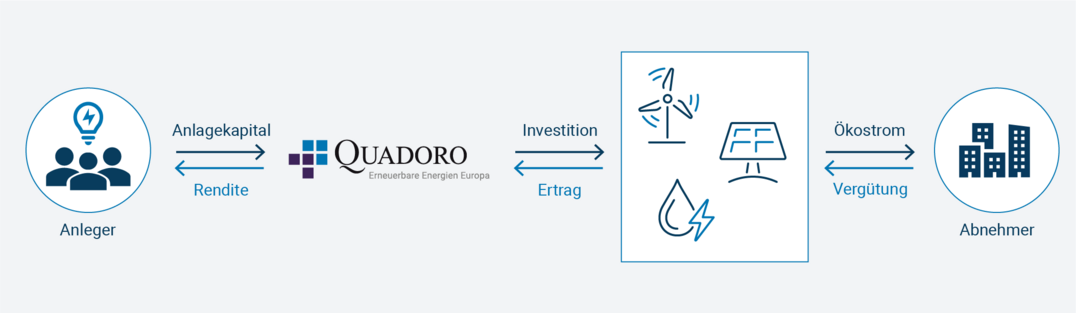

Mit dem Anlagekapital des Fonds werden hauptsächlich Infrastrukturprojekte wie beispielsweise Solaranlagen, Windparks und Speichertechnologien erworben. Im Gegenzug wird über langfristig vertraglich zugesicherte Abnahmegarantien und Nutzungsentgelte eine planbare und zugleich stabile Gesamtrendite angestrebt.

Diversifizierung des Portfolios.

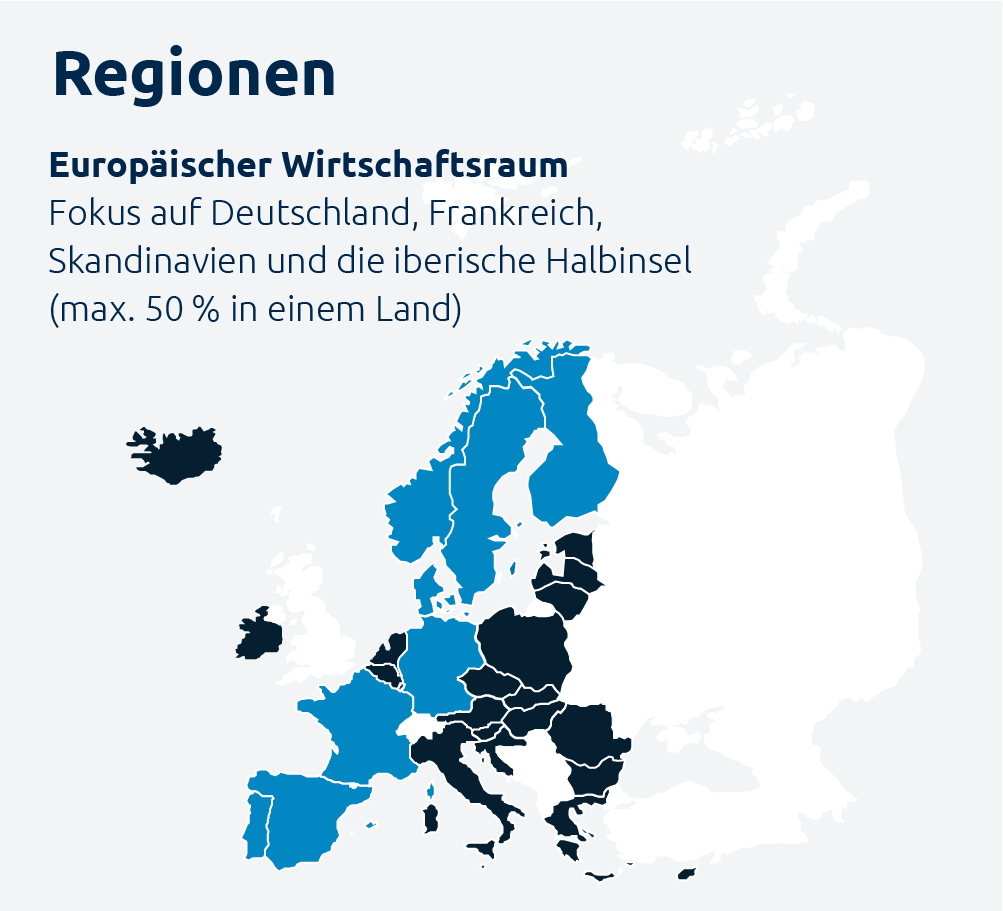

Ein wichtiger Faktor ist die Streuung der Investments über unterschiedliche Technologien und Regionen. Europa ist dabei der fokussierte Investitionsraum, der für Stabilität, Innovation und Wachstum steht. Innerhalb von Europa, verfolgt der QEEE geplante Anlageschwerpunkte in Deutschland, Frankreich, Skandinavien und auf der Iberischen Halbinsel.

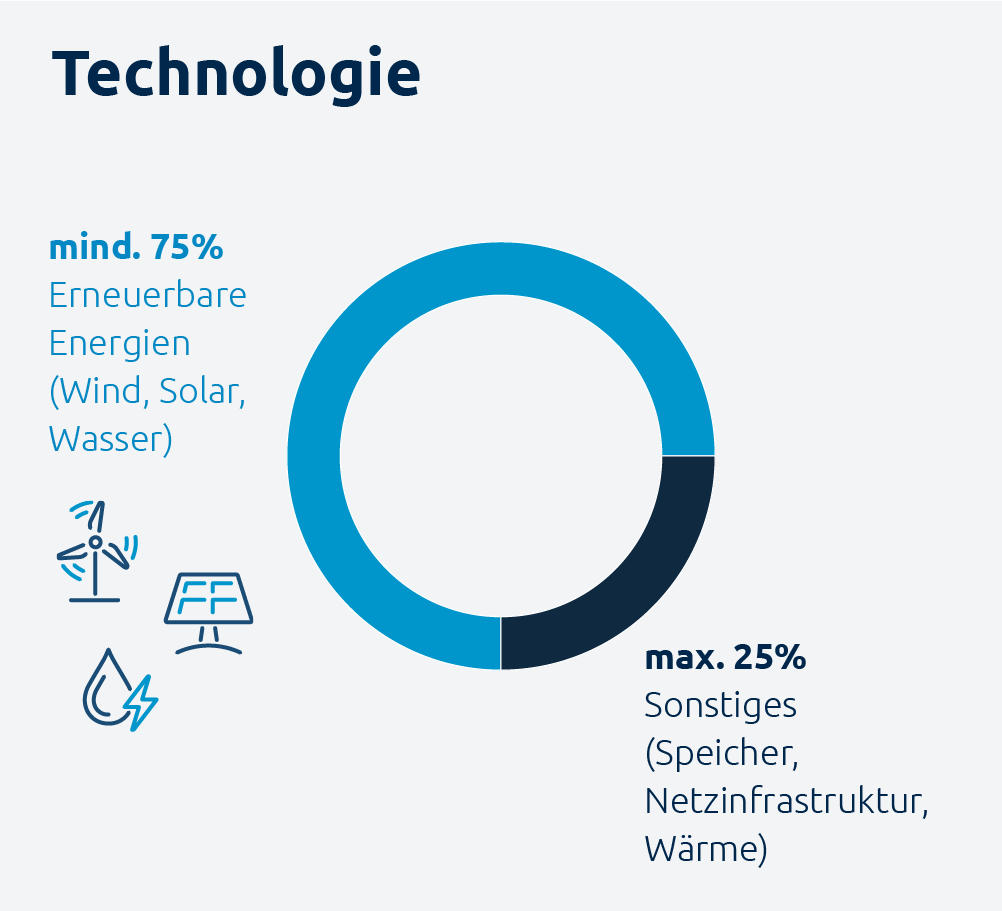

Investitionsziele für den Fonds sind Infrastruktur-Projektgesellschaften, die Infrastrukturen der Energieerzeugung aus erneuerbaren Quellen, einschließlich Anlagen zur Erzeugung von Windenergie, Solarenergie, Wasserkraft sowie Energie aus Biomasse und Wasserstoff errichten, sanieren, halten, betreiben oder bewirtschaften.

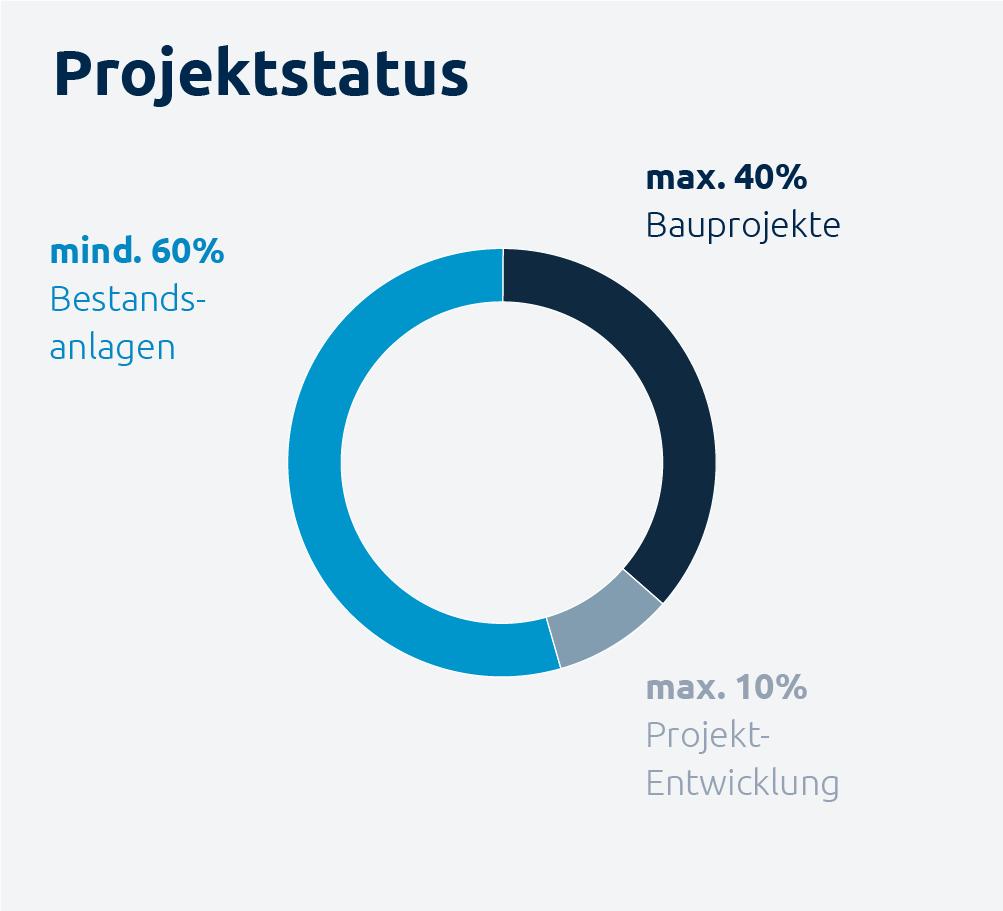

Darüber hinaus kommen Infrastrukturen aus dem Sektor der Energiespeicherung und Energieübertragung, einschließlich Stromversorgungssysteme, Gas- und Fernwärmenetze (inklusive Fernwärmeerzeugung), Energieinfrastrukturen in Speichertechnik und andere Energietechnologien in Frage. Der Investitionsfokus liegt auf in Betrieb befindliche Infrastrukturen. Daneben können auch Investitionen in Projekte in der Bau- oder Projektentwicklungsphase getätigt werden.

Zielportfolio

Was für die europäische Ausrichtung spricht.

Stabiles Umfeld

Optimale Kombination aus Marktchancen für Erneuerbare Energien, attraktivem Förderregime und hoher politischer Stabilität.

Breiter Markt

Unterschiedliche regionale Schwerpunkte und Technologien sorgen für eine breite Diversifikation.

Währungssicherheit

Investitionen werden aufgrund des regionalen Schwerpunkts hauptsächlich in Euro getätigt.

Beispielprojekte

Windpark Frankreich

| Installierte Leistung kWp | 65.000 |

| Stromversorgung für Haushalte p.a. | 35.000 |

| Anzahl Turbinen | 18 |

| Investition* | 50 Millionen EUR |

*Indikativer Investitionsanteil des QEEE-Fonds.

Solarpark Deutschland

| Installierte Leistung kWp | 92.000 |

| Stromversorgung für Haushalte p.a. | 18.500 |

| Fläche | 90 Fußballfelder |

| Investition* | 40 Millionen EUR |

Ausgabe von Fondsanteilen

- Verlängerte Zeichnungsphase vor Fondsauflage

- Fortlaufend monatliche Anteilsscheinausgabe

- Zeichnung und Verwahrung Ihrer Anteile erfolgt direkt bei Ihrer Bank/Fondsplattform

Stammdaten

| Anteilklasse für private Anleger | Anteilklasse für institutionelle Anleger | |

| Fondsname | Quadoro Erneuerbare Energien Europa | |

| Nachhaltigkeitsklassifikation | Impact-Investment, Artikel 9 | |

| WKN/ISIN | A3EK2V/DE000A3EK2V6 | A3EK48/DE000A3EK484 |

| Mindestanlagebetrag | Keiner | 100.000 |

| Sparplanfähigkeit | Ja | - |

| Rechtsrahmen | Infrastruktur-Sondervermögen nach §§ 260a ff. KAGB | |

| Geplante Gesamtrendite | 5-6 % p. a. (BVI)1 | |

| Geplante Ausschüttungsrendite nach 2 Jahren | 4-5 % p. a. (BVI)1 | |

| Steuerliche Teilfreistellung | 15 %2 | |

| Geschäftsjahr | 01.12. - 30.11. | |

| Anteilpreisermittlung | monatlich | |

| Fondswährung | EUR | |

| Kapitalverwaltungsgesellschaft | Quadoro Investment GmbH | |

| Verwahrstelle | CACEIS Bank S. A., Germany Branch | |

| Auflage des Fonds | 18. Dezember 2024 | |

| Laufzeit des Fonds | unbeschränkt | |

| Gesamtkostenquote (TER)3 | 1,85 % | 1,67 % |

| Weitere Vergütungen | siehe Anlagebedingungen | |

| Erstausgabepreis pro Anteil | 105 EUR4 | 103 EUR5 |

| Rückgabe von Fondsanteilen | zweimal pro Jahr, Mindesthaltefrist 24 Monate, Rückgabefrist 12 Monate | |

| Anlageberater | EB – Sustainable Investment Management GmbH | |

1Die BVI-Rendite ist keine Angabe zu Ertrag, Zins oder Ausschüttung einer Investition. Bei der BVI-Methode handelt sich um eine vom BVI Bundesverband für Investment und Asset Management e.V. entwickelte Berechnungsformel zum Vergleich verschiedener Investitionen.

2Mindestkapitalbeteiligungsquote: 25 %; individuelle Teilfreistellung ist abhängig vom Anlegertyp.

3Kostenschätzung aufgrund des Zeitpunktes der Fondsauflage. Die Gesamtkostenquote (TER) enthält alle in Zusammenhang mit der Fondsanlage anfallenden Kosten mit Ausnahme der Transaktionskosten.

4Darin enthalten ist der Ausgabeaufschlag von 5 %.

5Darin enthalten ist der Ausgabeaufschlag von 3 %.

Chancen

- Beitrag zum Klimaschutz durch Beteiligung am Ausbau Erneuerbarer Energien

- Geringe Kapitalmarktkorrelation und partieller Inflationsschutz

- Diversifikation durch Investition in unterschiedliche Assetklassen, Regionen und Projektphasen

- Gut prognostizierbare Zahlungsströme der Anlagen, z. B. durch teils staatlich abgesicherte Einspeisevergütung und langfristige Abnahmeverträge

Risiken

- Regulatorische und politische Risiken sowie Entgeltkürzungs-, Preis- und Nachfragerisiken können sich negativ auf die zu erzielenden Erträge und die Werthaltigkeit des Investments auswirken und bei sich ändernden Marktbedingungen erheblichen Schwankungen unterliegen

Illiquidität von Sachwertinvestments. Ausschüttungen können ausbleiben

Die Rückgabe von Anteilen ist nur unter Einhaltung der gesetzlichen Mindesthaltefrist von 24 Monaten sowie der 12-monatigen Kündigungsfrist möglich

- Erhöhtes Liquiditätsrisiko, da unter Beachtung der gesetzlichen Mindesthalte- und Kündigungsfrist Rückgaben lediglich zu zwei Stichtagen im Jahr erfolgen können